剧情简介

CR Forex Advisors董事总经理

CR Forex Advisors董事总经理

帕巴里是外汇市场的资深人士,他参与了市场风险的研究和谨慎管理。展示更多

出乎意料的是,最近由美联储主席鲍威尔主持的会议未能给美元注入人们期待已久的动力。尽管联邦公开市场委员会实施了一年的果断紧缩政策,但仍选择将利率维持在5.25%-5.50%的区间内,这让投资者对未来的货币政策路径感到不确定。

10月份,美元兑美元汇率在105.50至107.40之间震荡。然而,鸽派美联储导致美元兑美元汇价跌破105.40。

在回落至106之后,由于美国CPI数据弱于预期,美元再次恢复了向104水平的下行趋势。

从鲍威尔的新闻发布会上得到的一个关键信息是,他承认经济强劲,利率“在更长时间内更高”。

尽管强调了解决通胀问题的必要性,但鲍威尔强调,强劲的经济数据和持续的劳动力需求是未来加息的潜在理由。

不过,他也提请注意金融环境收紧和风险隐现,敦促采取更平衡的风险策略。

在连续两次会议上,这种谨慎情绪得到了体现,美联储没有做出任何政策调整。

市场对美联储声明的最初反应是,美元指数小幅上升至106.90,但作为领先指标的美国10年期国债收益率下跌了20个基点,从4.93%跌至4.73%。

随后,就业市场突破了道琼斯指数的底线....

最近的美国就业报告显示,劳动力市场正在放缓。10月份,雇主增加了15万个工作岗位,低于预期,是6月份以来的最低水平。

此外,9月份强劲的就业增长数据被向下修正。此外,失业率上升至3.9%,达到2022年1月以来的最高点。

作为对这些事态发展的回应,10年期美国国债的收益率从4.88%下降到11月3日的盘中低点,约为4.48%,这是自9月底以来的最低水平。

美联储会议后,对12月加息的押注降至仅19%,在美国就业报告弱于预期后,押注进一步降至仅8%。

故事还在继续……美国CPI引发美元兑美元汇率转跌:

美国通胀数据显示,CPI降至3.2%,低于预期的3.3%。这标志着通胀率连续第31个月保持在3%以上。

此外,核心CPI通胀率降至4.0%,仍然是2%目标的两倍。受此数据影响,2年期、5年期和10年期国债收益率暴跌逾20个基点。

纳斯达克指数飙升超过2%,罗素2000指数上涨5%,创下今年以来最好的一天。相反,美元则下跌1.5%,创下一年来最糟糕的一天。

利率定价也出现了类似的趋势,期货市场显示,到明年5月,美联储将隔夜贷款利率下调25个基点或更多的可能性超过60%。到2024年底,降息100个基点的可能性也差不多。

鉴于12月不可能加息,且2024年有可能降息,问题来了:美元指数还有动力吗?

答案仍然不确定,因为经济的不确定性继续给决策过程蒙上阴影,令投资者坐立不安,美元也因此摇摇欲坠。

经济挑战和对美联储的影响:反对加息和支持降息的案例

消耗节省:

收入最低的80%的家庭经历了储蓄枯竭,银行存款和流动资产低于大流行前的水平。

此外,9月份个人储蓄率降至3.4%,仍接近过去60年来的最低水平。

如果我们看一下个人储蓄占可支配收入的百分比,那么它低于5%——这是全球金融危机(2006-2008)之前的水平。

住房负担能力下降:

随着抵押贷款利率飙升至前所未有的8%,这是20多年来从未见过的水平,拥有住房的梦想变得越来越难以实现。住房负担能力指数现已达到令人震惊的新低,徘徊在90左右,标志着自2021年以来住房负担能力下降了50%。

与2012年的峰值相比,住房负担能力下降了近70%,考虑到这一点,情况就更令人担忧了。在当前的气候下,买房的前景已经从一种普遍愿望转变为只有少数幸运者才能获得的奢侈品,这引发了人们对房地产市场状况及其对有抱负的房主的影响的严重担忧。

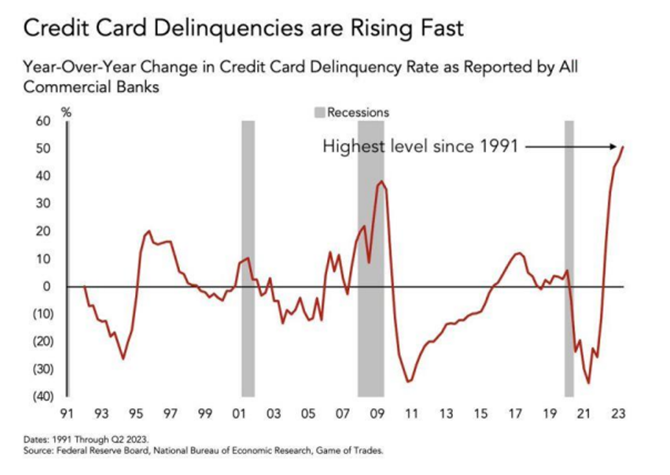

拖欠率上升(逾期付款):

信用卡利率达到了前所未有的21.19%,这是25年来从未见过的水平。这是一个令人担忧的时刻,因为信用卡债务已经超过了1万亿美元大关,个人利息支付已经超过了5000亿美元。

此外,信用卡和汽车贷款的拖欠率飙升,达到了2008年金融危机的水平。仅汽车贷款拖欠率就上升了8%,小银行的违约率上升了6%。

利息覆盖率(评估债券发行人信誉的关键指标之一)从2021年的9.5%下降到2023年的7.5%,反映出各行业的财务压力增加。

飙升的国家部分债务:

在短短一个月内,美国债务总额激增约6500亿美元,超过33万亿美元大关。仅在一天内就观察到580亿美元的显著飙升,在过去的一个月里,美国债务总额以惊人的平均每天约220亿美元的速度增长。

客观地说,在过去的一个月里,美国每小时累积大约9.15亿美元的债务。自债务上限“危机”解决以来,这一增幅已超过2万亿美元。

自2020年以来,官方公布的美国债务增长超过10万亿美元,凸显了金融挑战的规模。在接下来的一年里,创纪录的7.6万亿美元(或31%)美国债务将到期。它将不得不重新融资。

从历史上看,当利率徘徊在低水平时,这不是问题。但现在,按照目前5.5%的联邦基金利率,这种再融资将导致利息支出翻倍,达到1.81万亿美元。

就业市场疲软:

美国10月份就业增长放缓,部分原因是美国汽车工人联合会(UAW)领导的罢工对制造业就业产生了抑制作用,特别是在底特律的“三大”汽车制造商中。

由于创纪录的利率水平和需求放缓,全球主要制造业和服务业正面临压力,美国劳动力市场可能也会在未来几个月开始降温。

因此,最大的积极因素之一是——美国劳动力市场面临压力,那么更长时间的停顿可能会受到质疑,收益率和美元指数可能会下跌。

总体而言,上述指标为比预期更短的利率暂停以及美联储(fed)可能提前降息提供了完美的条件。

过去两周,美国国债收益率和美元兑美元指数出现了一些波动,我们认为这是一次重大逆转。

前景:

鲍威尔的立场有所缓和,再加上就业和CPI等宏观经济数据的低迷,市场对美联储2024年降息的预期大幅上升。

在12月、1月和3月的会议之后,普遍的市场情绪表明,联邦基金利率预计将暂停。

然而,到2024年5月1日,预计首次降息25个基点,将利率区间降至5.00-5.25%,随后降息。

从技术角度看,在突破105.40的支撑位后,我们看到了向106水平的反弹。但在此之后,该指数恢复了看跌趋势,跌至104点。

总的来说,我们预计该货币对可能会回撤至以下水平:50%(103.50)和61.8%(102.50)。相反,可以在105.00找到一个关键阻力点,然后是105.50。

此外,我们预计欧元兑美元,1.0850,可能会向上移动到1.0950,并进一步向1.1050的水平移动。同样,对于英镑兑美元,目前交易于1.2450,预计将向上飙升至1.2590至1.2720的范围。

(作者为CR Forex Advisors董事总经理)

(免责声明:专家给出的推荐、建议、观点和意见是他们自己的。这些并不代表《经济时报》的观点。)

与专家联系-财富创造变得容易(免责声明:本文仅代表作者的观点。这里所表达的事实和观点并不代表www.economictimes.com的观点。)

微信扫一扫打赏

微信扫一扫打赏